Zhruba 55 tisíc nebankovních poskytovatelů a zprostředkovatelů nabízelo v Česku ještě loni v únoru spotřebitelské úvěry. Teď trh vypadá úplně jinak. Tisíce společností musely s nabízením půjček spotřebitelům skončit. Nesplnily podmínky předepsané novým zákonem o spotřebitelském úvěru. O licenci si nakonec u České národní banky požádalo jen 108 nebankovních poskytovatelů půjček. Dostalo ji zatím jen 13 z nich. Dalších 88 čeká v přechodném režimu. To znamená, že ještě do konce května legálně podnikat mohou. Do té doby musí licenci získat, anebo z trhu s úvěry pro spotřebitele odejít.

Podle poradny při finanční tísni, která bezplatně pomáhá dlužníkům, existují signály, že některé nebankovní instituce usilují o získání licence jen naoko, aby si prodloužily čas, kdy mohou legálně podnikat. "Jsou to většinou menší nebankovní firmy, většinou působící na internetu, nebo firmy, jejichž podnikání je založeno na zajišťovacích nástrojích, například na zpětné koupi nemovitosti," popisuje ředitel poradny David Šmejkal.

Že ne všechny žádosti o půjčku dosahují požadované kvality, už připustila i Česká národní banka. Ostatně už sedm firem své žádosti o licenci stáhlo nebo v nich byly takové nedostatky, které centrální bance bránily v jejich posouzení. Kvalita pokulhává ale i u ostatních žádostí a to je také jeden z důvodů, proč zatím licenci získal jen zlomek žadatelů. "Nejčastější nedostatky spočívají v neúplnosti žádosti, nedostatcích v obchodním plánu či nedoložení ovládajících osob," uvádí příklady mluvčí centrální banky Denisa Všetíčková s tím, že banka dala žadatelům ještě šanci na odstranění chyb. Teprve poté rozhodne, zda je nechá dál poskytovat spotřebitelské půjčky, anebo jim potřebné oprávnění neudělí.

Splácet dál

I neúspěšní žadatelé ale oproti těm, kteří to vzdali rovnou a licenci se získat ani nepokusili, vydělají. Čas, kdy mohou nabízet spotřebitelské půjčky, si tím prodloužili o 15 měsíců. Ti, kteří o licenci nežádali, už totiž od loňského března nové půjčky spotřebitelům nabízet nesmí. Ty staré ovšem dlužníci mohou splácet podle původně dohodnutých podmínek. "V případě, že je ve smlouvě zakotvena možnost předčasného splacení či refinancování, může dlužník využít také tuto možnost," připomíná analytička poradenské společnosti Broker Consulting Mariana Kuckirová. Stejný režim bude od letošního června platit i pro neúspěšné žadatele o licenci.

Pro dlužníky, kteří splácí starou půjčku poskytovateli bez licence, ale může být taková situace nevýhodná. Pokud by totiž potřebovali upravit podmínky úvěru, může se stát, že narazí. Zákon totiž v tomto případě zakazuje takzvané podstatné změny úvěru, tedy takové, které by mohly být kvalifikované jako neoprávněné poskytnutí úvěru. Jde například o navýšení úvěru nebo prodloužení jeho splatnosti doprovázené změnou úrokové sazby.

Výjimkou není ani to, že firmy, které o licenci nežádaly, své dlužníky "prodávají" dál. "Noví poskytovatelé si poté obvykle domlouvají s klienty jiné podmínky, než měl původní úvěr. Záleží ale na dlužníkovi, jestli na takovou nabídku přistoupí," popisuje Šmejkal. Většinou ovšem platí, že lidé mohou na změně podmínek vydělat. Nové nabídky bývají podle zkušeností Poradny při finanční tísni kvalitnější a pro klienty méně rizikové.

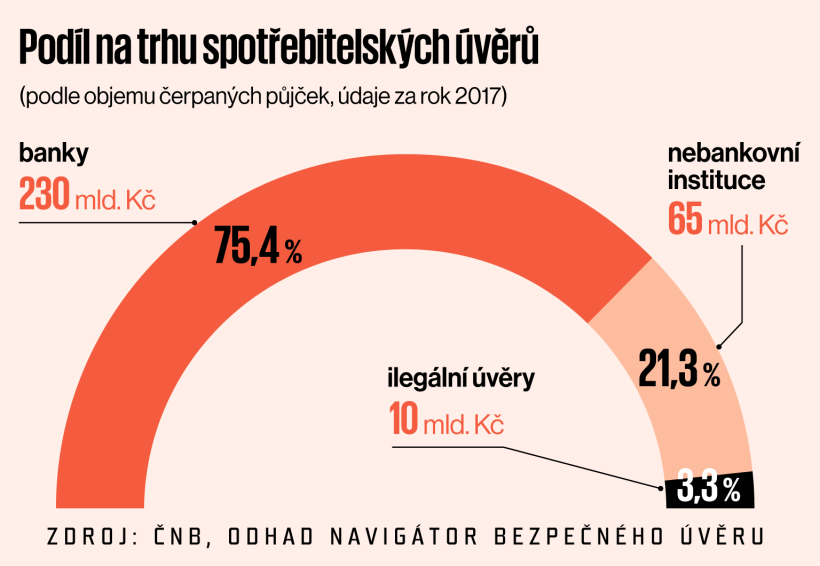

Podíl na trhu spotřebitelských úvěrů

Když lidé s přeprodejem své půjčky k jinému poskytovateli nesouhlasí, mají možnost úvěr předčasně splatit. Věřitel za to může podle nového zákona žádat pouze zaplacení účelně vynaložených nákladů, které mu předčasným splacením vznikly. Ty nesmí přesáhnout jedno procento z předčasně splacené sumy. "Předčasné splacení může být pro dlužníky výhodné, pokud se zlepšila jejich bonita a najdou možnost konsolidace nebo přeúvěrování za výhodnějších podmínek, než jaké měla předcházející úvěrová smlouva," říká Šmejkal.

V úvahu by ale dlužníci přitom měli brát to, kolik splátek jim ještě zbývá. Ne vždy totiž vynaložené úsilí stojí za to. "Pokud se jedná o pár měsíců, tak v tomto případě refinancování nemá s největší pravděpodobností smysl," míní Kuckirová.

Při větším počtu splátek, které jim ještě do úplného splacení půjčky zbývají, by měli lidé důkladně porovnávat výši celkových nákladů na úvěr před refinancováním a po něm. Jak totiž ukázala analýza neziskové organizace Člověk v tísni z konce loňského roku, ani extrémně drahé půjčky z trhu zatím úplně nezmizely. U desítky nejdražších společností přeplatí dlužníci při třicetitisícové půjčce 20 tisíc korun i více. Roční procentní sazba nákladů dlužníka stoupá v některých případech až na 560 procent.

Navíc dosáhnout na půjčku nemusí být podle nových pravidel pro dlužníky zrovna snadné. "Na základě nových podmínek jsou totiž úvěrové společnosti povinny daleko přísněji posuzovat bonitu a schopnost splácet závazky, a to i u stávajících klientů," upozorňuje Kuckirová. Tak například i firmy, které dříve nehleděly na záznamy v registru dlužníků, to teď podle zkušeností z trhu při posuzování nových žádostí o půjčku stále ve větší míře dělají.

Chcete číst dál?

Ještě na vás čeká 30 % článku.

S předplatným získáte

- Web Ekonom.cz bez reklam

- Možnost sdílet prémiový obsah zdarma (5 článků měsíčně)

- Možnost ukládat si články na později

Zaujal vás článek? Pošlete odkaz svým přátelům!

Tento článek je zamčený. Na tomto místě můžete odemykat zamčené články přátelům, když si pořídíte předplatné.

Aktuální číslo časopisu Ekonom

Aktuální číslo časopisu Ekonom

Alžběta Vejvodová

Alžběta Vejvodová

Připravujeme platbu, vyčkejte prosím.

Připravujeme platbu, vyčkejte prosím. Platbu nelze provést. Opakujte prosím akci později.

Platbu nelze provést. Opakujte prosím akci později.